导读实际操作中,承租人大多由学校或医院等事业单位担当,租赁公司出资购买医院或者学校的设备,在其后的5-7年内,学校或者医院分期支付租金回购,资金成本在8%左右;并要求财政局出资的一级融资平台必须为这一交易提供连带责任担保。本报记者 杨志锦 北京报道“融资租赁做平台业务突然火起来了

导读

实际操作中,承租人大多由学校或医院等事业单位担当,租赁公司出资购买医院或者学校的设备,在其后的5-7年内,学校或者医院分期支付租金回购,资金成本在8%左右;并要求财政局出资的一级融资平台必须为这一交易提供连带责任担保。

本报记者 杨志锦 北京报道

“融资租赁做平台业务突然火起来了。”贾仲国(化名)对21世纪经济报道记者感慨。

7月21日,贾仲国的邮箱收到一封陌生人的邮件,来信发自一家租赁公司业务员。这位业务员介绍了该公司融资平台的租赁服务方案并留下联系方式,希望能向贾所在地政府平台授信。

贾仲国供职于华东某省一地级市财政局债务办,负责当地的投融资。一个月以来,他又收到多家租赁公司相似的融资方案。据他介绍,9月初,该省内一些地级市已经和租赁公司开展融资合作。

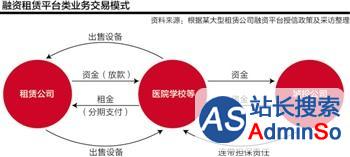

21世纪经济报道记者多方采访了解到,传统的融资租赁平台类业务交易结构为城投公司通过售后回租的方式向租赁公司融资,租赁物为城投公司的管网资产。《关于加强地方政府性债务管理的意见》(国发【2014】43号,下称43号文)印发之后,交易结构有所变化,通常为学校、医院等通过售后回租向租赁公司融资,同时由政府一级平台为交易提供担保,资金交由当地政府平台使用。由此形成租赁公司曲线“输血”融资平台之可能。

在审计署截至2013年6月底的审计报告中,地方政府通过融资租赁这一方式举借的债务余额为2318.44亿,占政府性债务余额的比例为1.29%,规模不大。目前尚无最新的统计数据公布,但诸多迹象表明融资租赁平台类业务已呈快速发展趋势。

这一模式兴起有其逻辑。43号文印发后,融资平台通过银行信贷、信托等方式融资的渠道受阻,而部分地区置换债券的额度不足以覆盖到期债务,地方政府仍有“借新还旧”的需要,新兴的租赁模式恰好契合了这一需求。

“2010年政府开始清理融资平台,银行贷款减少,平台开始走信托渠道;2012年开始清理信托,政信类信托受阻;43号文出来后,融资平台在想其他办法,融资租赁平台类业务应运而生。”发改委投资研究所投资政策研究室主任吴亚平对21世纪经济报道记者表示。

交易结构

“我们之前通过租赁方式也做过两三单平台类业务,当时的租赁物主要是管网等设备。”这一模式下,融资平台将其持有的管网等设备首先出售给租赁公司,然后分期向租赁公司支付租金,到期后象征性支付一定费用将设备购回。其中,融资平台是承租人,租赁公司则是出租人。

“相当于融资平台把东西卖出去了,所有权变更,但是管网还是融资平台在用,同时获得资金。”西部地区一家租赁公司负责人向21世纪经济报道记者介绍,“租期结束后,平台再用100元或者1000块钱将管网购回。”

43号文印发后,租赁物件又有了新的拓展。21世纪经济报道记者获得的一份租赁公司方案显示,该公司的租赁物件拓展至保障房、棚户区改造等相关房产。一些新交易结构也在搭建,银监会名单内的融资平台已不直接充当承租人角色。

21世纪经济报道记者获得的一家大型租赁公司的政府投融平台授信方案显示,该公司要求承租人是平台的的母公司或者控股子公司、国有企业或事业单位,但承租人须不在银监会平台名单内。

而在实际操作中,承租人大多由学校或医院等事业单位担当。其模式为租赁公司出资购买医院或者学校的设备,在其后的5-7年内,学校或者医院分期支付租金回购,资金成本在8%左右。租赁公司要求,财政局出资的一级融资平台必须为这一交易提供连带责任担保。。

前述大型租赁公司华东省份业务员对21世纪经济报道记者坦言,“(业务)做得还是挺多的,尤其教育、医疗板块,(医院、学校)就是走一个账。”

上述授信方案称,这一融资方式的优势是操作简单,无需相关审批,自主性强。更加吸引地方政府的一点在于,这一模式属于表外融资,不进入贷款卡资料,不进入银行征信系统,方案称可以“美化政府负债结构”。

兴起逻辑

近年来,融资租赁行业快速发展。以商务部监管的融资租赁企业为例,2014年底融资租赁企业资产总额为11010亿元,相比2013年底增长21.2%。

“原本(融资租赁)核心是通过售后回租形式支持中小企业发展,但是现在实体经济不太好,做中小企业容易发生违约,所以大部分租赁公司的业务都转向融资平台。”前述西部地区融资租赁公司负责人对21世纪经济报道记者表示,他们公司成立还不到一年,但是平台类业务占比已达到1/5。

据说商务部发布的《中国融资租赁业发展报告2015》披露,投向基础设施及不动产的融资租赁行业资产达到450亿元,居各行业第五位。如果再加上通过医院、学校等方式“曲线”投向基础设施的租赁业务,这一数额可能更高。

此前,城投公司通过租赁融资方式早已出现,但规模尚小。审计署的审计报告显示,截至2013年6月底,地方政府通过融资租赁这一方式举借的债务余额为2318.44亿,占政府性债务余额的比重为1.29%,规模尚小。目前,相关监管部门尚无最新数据公布。

不过一位西南大型租赁公司教育部门人士向21世纪经济报道记者介绍,去年该公司平台业务做了45亿,今年前8月的规模已达到去年的体量。前述华东地区业务员则称,现在(融资租赁平台类业务)公司已经拿到面上来讲,并且制作了操作方案以规范操作流程。

融资租赁平台类业务的“崛起”和当前地方债改革息息相关。去年10月43号文印发后,一方面融资平台从银行及信托渠道获得贷款的难度增加,另一方面地方政府的偿债压力并未减轻。

虽然财政部已推出3.2万亿元的债券置换方案,但是此前两轮共计两万亿的置换债券只能用于偿还审计确认截至2013年6月30日的地方政府负有偿还责任的存量债务中、2015年到期需要偿还的部分。但是在2013年债务审计时,地方政府倾向于少报地方政府性债务,由此出现一些地方置换债券额度无法覆盖今年到期债务额的情况,地方政府急需找寻新的融资方式以“借新还旧”。

“2015年是偿债的高峰期,银行贷款不能做,信托做下来审批难,中票、企业债等债务融资工具都很慢。”贾仲国认为,“融资租赁看准了空子,能很快给地方政府提供资金。”

因为银监会对名单内的平台监管较严,因此租赁公司将承租人定位在平台名单外的国有企业、融资平台下属子公司以及医院、学校等实体。“现在对名单内的平台,贷款和信托融资监管政策都有严格的规定,融资租赁相当于打通了新的融资渠道。”前述西部地区租赁公司负责人表示,“我们对融资平台放款之后形成租赁资产,银行要求授信对象不能在名单内。”

风险流变

在新兴的融资租赁平台类交易结构下,因为该业务涉及地方城投公司、医院及学校等多个主体,其风险流变也引起业内人士的关注。

首当其充的是43号文的影响。43号文要求剥离融资平台的融资功能,融资平台的信用将与地方政府信用相切割。在此情况下,一些租赁公司已经将授信标的从县级政府提高到市级政府,并根据GDP等指标相应设置授信额度。但由于诸多融资平台不具有持续造血能力,融资平台未来的还款能力并不确定。

“(还款)完全看平台公司的实力。现在刚开始做业务,还没有出现违约的情况,不过后续不一定。”前述华东地区的租赁公司业务员称。

值得注意的是,租赁公司通过医院、学校等方式曲线“输血”融资平台的授信并不计入贷款卡资料,同时商务部监管的租赁公司并不受银监会监管,从而形成监管真空,融资租赁平台类业务有可能激增,从而导致地方政府或有债务膨胀。

“(这)和以前的信托类似,不同的是一些融资租赁公司不受银监会监管。银行向租赁公司授信,形成了现在这样的一个转移现状。”前述西部地区租赁公司负责人对21世纪经济报道记者坦言,“我们的钱也是从银行来,我们只是做了一个‘通道’。”

但前述西南大型租赁公司人士表示,小型信托公司可能是通道业务,但是大型信托公司资金来源有注册资本、贷款、发债等渠道,并且业务也是多元化,大型租赁公司平台类业务是通道业务并不符合现实。

他认为,短期内这一业务还将继续存续,因为地方政府有“借新还旧”的需要。财政部部长楼继伟8月底披露,经清理甄别后截至2014年末地方政府负有偿还责任的债务余额为15.4万亿元,地方政府的债务率86%。市场预计,在未来若干年内这部分存量债务将继续通过发行地方政府债券的方式予以置换。

贾仲国则介绍,最终的债务数据比原来认定的数据调减了许多。“甄别数字调整过好多次,我们市就调过三四次。”基本方向是将一类债务调为二三类债务,把一般债调为专项债,由此认定的债务余额减少较多。

因此,未来一些地方政府同样面临置换债券无法覆盖到期债务的局面,其中的差额部分,地方政府还得另想办法。“地方政府短期内无法消化掉债务,融资租赁平台类业务还将存在。”前述西南租赁公司人士称。

(编辑:赵萍,如有任何建议及线索,请联系邮箱:zhaoping@21jingji.com)

声明:本文内容来源自网络,文字、图片等素材版权属于原作者,平台转载素材出于传递更多信息,文章内容仅供参考与学习,切勿作为商业目的使用。如果侵害了您的合法权益,请您及时与我们联系,我们会在第一时间进行处理!我们尊重版权,也致力于保护版权,站搜网感谢您的分享!